El auge del comercio electrónico ha transformado la forma en que manejamos nuestro dinero y cuidamos nuestra seguridad bancaria.

De acuerdo con la Radiografía del Comercio Electrónico en México de Payment & Commerce Market Intelligence (PCMI, 2025) el 74% de los adultos ya compran en línea y el 38% usa su tarjeta de crédito como forma de pago principal. Lo que implica incrementar las medidas de seguridad digital de tus datos bancarios para proteger tu patrimonio de los crecientes fraudes financieros por internet.

¿Qué implica la seguridad bancaria y por qué es vital?

La seguridad bancaria no es solo un conjunto de medidas implementadas por tu banco: es una prevención activa que tú, como usuario, debes adoptar para blindar tu dinero e información, ya que implica proteger tus datos personales, contraseñas y el acceso a tus cuentas.

Este nivel de protección es crucial porque un fraude no solo ocasiona una pérdida monetaria, también es posible que involucre el robo de identidad y el uso indebido de tus tarjetas o préstamos, lo que puede afectar tu estabilidad financiera e historial crediticio a largo plazo.

El objetivo principal es convertirte en el primer y más fuerte muro de defensa para que sepas cómo detectar un fraude financiero y evitar pérdidas que puedan ser significativas.

De acuerdo con la CONDUSEF, tan solo en el primer trimestre de 2025, en la Ciudad de México, el 56.3% de las quejas atendidas fueron sobre tarjetas de crédito, débito y préstamos personales, siendo los principales reclamos las compras o transferencias no reconocidas.

Tener un sólido conocimiento y manejo de las medidas de seguridad digital te permite disfrutar de los beneficios de las compras en línea sin exponerte a riesgos.

Tipos de fraudes bancarios digitales que debes prevenir

Para saber cómo detectar un fraude financiero, primero debes entender cómo funciona cada uno.

Los delincuentes utilizan diversas técnicas para robar tus datos y, desafortunadamente, estas estafas evolucionan junto con la tecnología. Por ello, debes sospechar de cualquier comunicación relacionada con servicios financieros o comerciales que tú no hayas solicitado, especialmente donde te pidan información privada.

Estos son los principales tipos de fraudes financieros en el mundo digital:

Phishing: la trampa del correo electrónico

El phishing es un tipo de fraude financiero donde el estafador se hace pasar por una entidad legítima, ya sea bancaria, gubernamental o una tienda en línea, a través de un correo electrónico.

El objetivo es que, por miedo o urgencia, hagas clic en un enlace que te lleva a un portal web fraudulento e ingreses tus datos bancarios.

Una trampa común es un mensaje que indica que tu cuenta ha sido bloqueada o que hay un cargo no autorizado que necesitas cancelar ingresando tu información.

¿Cómo evitar caer en el phishing?

Desconfía de todo mensaje sospechoso. Nunca hagas clic en enlaces de correos o números desconocidos. Si te piden datos sensibles, llama directamente a tu banco o a la entidad oficial para confirmar que la solicitud sea real.

Vishing: fraude por llamada telefónica

El vishing es un fraude que se realiza mediante una llamada telefónica. El delincuente suplanta la identidad de un empleado del banco, organización oficial o de una persona de confianza para manipular a la víctima y obtener información sensible. Frecuentemente, incitan a la persona a instalar una aplicación con software malicioso, a menudo bajo el pretexto de ser ‘medidas de protección’.”

Recuerda que los bancos no te llamarán para solicitar información de tu cuenta.

Si el delincuente suplanta a un familiar o amigo, utilizará un tono desesperado y urgente para pedirte que le transfieras dinero o le proporciones datos bancarios, buscando sorprenderte para que no cuestiones su identidad.

¿Cómo protegerte del vishing?

- Si recibes una llamada sospechosa, cuelga y llama directamente al teléfono oficial de tu banco.

- Si la supuesta llamada es de un “amigo” o “familiar”, igualmente cuelga e intenta comunicarte con la persona por otra vía para confirmar que esté bien.

Smishing: el riesgo en mensajes de texto

El smishing opera de forma similar al phishing, pero usando mensajes de texto (SMS, WhatsApp o Telegram).

Estos mensajes suelen crear un sentido de urgencia, indicando la entrega de un paquete con un cobro pendiente o reportando un cargo elevado en tu tarjeta. En el mensaje, se incluye un enlace para “rastrear” el paquete o “solucionar” el problema, dirigiéndote a un sitio web fraudulento para robar tus datos.

¿Cómo prevenir el smishing?

Elimina de inmediato cualquier mensaje de texto que contenga enlaces sospechosos, especialmente si supuestamente proviene de bancos, servicios de paquetería o cualquier otra entidad que no hayas contactado recientemente. Si no solicitaste un trámite o tu actividad bancaria es normal, simplemente ignora y borra el mensaje

Ataque de intermediarios: el peligro de las redes públicas

Este tipo de fraude es cuando los delincuentes interceptan la transferencia de información entre dos partes, lo que les permite robar contraseñas, datos bancarios o sensibles.

Las redes Wifi públicas son usadas frecuentemente para estas estafas, pues, bajo la promesa de internet gratis, engañan a las personas para conectarse e interceptar su información.

¿Cómo cuidarte del ataque de intermediarios?

Usa redes Wifi privadas para mantener la seguridad de tu cuenta, como la conexión de tu hogar o la de tu trabajo.

7 consejos clave para fortalecer tu seguridad bancaria

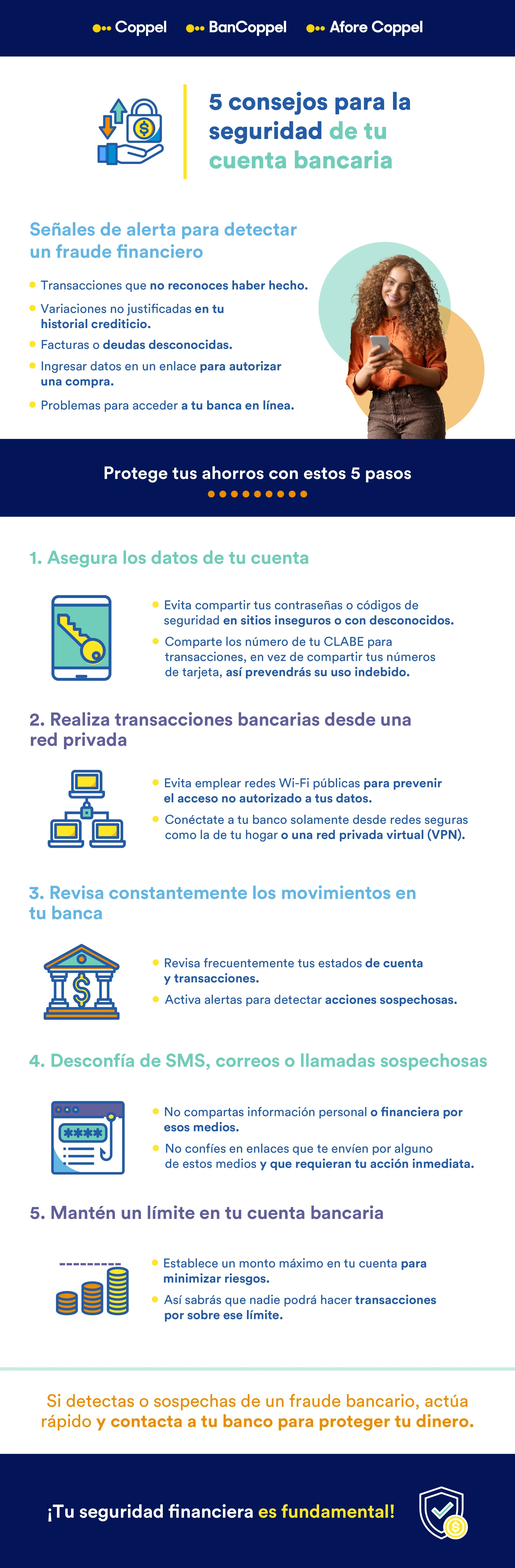

La mejor forma de evitar un fraude financiero es prevenir con algunas prácticas sencillas, pero que marcan la diferencia en tu protección bancaria.

1. Cuida tu información personal: tu primer escudo

Nunca compartas tus datos bancarios sensibles (contraseñas, CVV o CVC) con personas no autorizadas o en sitios inseguros. Aunque los bancos utilizan cifrado de datos para proteger tu información, tu seguridad personal es la primera línea de defensa.

2. CLABE vs. número de tarjeta: un enfoque en la seguridad

Para realizar transacciones, como transferencias, necesitas compartir datos de tu cuenta. En estos casos, no des el número de tu tarjeta, sino comparte únicamente los 18 dígitos de tu CLABE interbancaria, la cual tiene el fin específico de identificar tu cuenta y permitir transferencias entre bancos externos.

3. Redes seguras: evita los riesgos del Wifi público

Evita acceder a cuentas bancarias, correo o redes sociales usando redes Wi-Fi públicas. Estas conexiones son vulnerables y los ciberdelincuentes pueden interceptar fácilmente tus datos. Utiliza siempre una red segura y confiable, como tu Wi-Fi doméstico o una red privada virtual (VPN).

4. Doble autenticación y contraseñas sólidas

El Doble Factor de Autenticación (2FA) es la barrera de seguridad más efectiva; actívalo en todas tus cuentas. Este sistema exige una segunda verificación (como un código temporal) además de tu contraseña. Aún con 2FA, tus contraseñas deben ser únicas, complejas (combinando letras, números y símbolos) y nunca repetirse en distintos servicios.

5. Monitoreo activo: revisa tus movimientos diarios

Revisa los movimientos de tu cuenta bancaria de preferencia semanalmente (estados de cuenta y transacciones en línea) para detectar cualquier actividad sospechosa. Además, activa las notificaciones push o alertas vía SMS/correo electrónico en la aplicación de tu banco. Cuanto más rápido identifiques un movimiento no autorizado, más pronto podrás notificar a tu banco y minimizar cualquier posible pérdida.

6. El límite es tu protección: establece montos mínimos

Establece un límite en la cantidad de dinero que puedes gastar o transferir diariamente desde tu cuenta y tarjeta. Esta medida te ofrece una seguridad pasiva que puede ayudarte a proteger tus ahorros o créditos ante incidentes.

7. Mantente alerta en las llamadas o mensajes

Tu banco no te llamará, enviará correos o mensajes con enlaces para solicitar credenciales de seguridad, códigos, información de tu cuenta o para iniciar trámites no solicitados por ti. Duda siempre que un supuesto asesor te pida información privada por teléfono o SMS, y no autorices un cobro dando un código por esos medios.

Aumenta tu protección financiera: Separa tus ahorros de tu cuenta principal. Al utilizar una cuenta específica para tus gastos diarios y mantener tus ahorros en otra que tenga límites más estrictos, reduces el riesgo de pérdida.

.

¿Cómo detectar fraudes financieros?

Pon atención a las siguientes señales de alerta:

- Transacciones no reconocidas: Cargos o retiros que no realizaste, incluso si son montos pequeños.

- Cambios repentinos en tu historial crediticio: Alertan sobre posibles créditos o préstamos sacados a tu nombre sin tu consentimiento.

- Notificaciones de deudas desconocidas: Recibir facturas o recordatorios de pago de servicios que no contrataste o compras que no realizaste.

- Múltiples llamadas o mensajes extraños: Un aumento de comunicaciones no solicitadas, supuestamente de tu banco u otra entidad financiera, que intenten obtener datos privados.

Pasos inmediatos tras detectar un fraude financiero

En cualquier caso, es crucial que actúes rápidamente.

Paso 1: Reporta el incidente en tu institución financiera

Ante cualquier incidente de fraude, llama de inmediato a tu institución financiera. Al reportar el problema levanta un reporte o acta de aclaración por los cargos no reconocidos, detallando el monto, fecha y hora de la transacción

Paso 2: Cambia tus contraseñas

Dado que tu información fue comprometida, lo mejor es actualizar todas tus contraseñas, especialmente las de cuentas como tu correo electrónico, otras cuentas bancarias que tengas activas e incluso de tus redes sociales, sobre todo si tienes algún servicio conectado a ellas.

Paso 3: Recopila la evidencia

Guarda los correos, mensajes o capturas de pantallas relacionados con el posible fraude financiero. Imprímelos o guarda una copia de seguridad en la nube para tenerlos a la mano cuando lo requieras.

¿Dónde denunciar fraudes financieros en México?

Usa los canales oficiales para denunciar un fraude financiero. En México, existen varias autoridades que te pueden apoyar:

| Entidad | Función | Medio de contacto | Proceso de reporte |

| Banco | Primer contacto para el reporte y aclaración de cargos. | Línea oficial, app bancaria o sucursales, dependiendo del banco del que seas cliente.En BanCoppel, puedes llamar al Centro de Atención Telefónica: 55 9500 0002 | Levantamiento de reporte y aclaración. |

| CONDUSEF | Autoridad de defensa en servicios financieros.Recibe quejas y resuelve conflictos entre usuarios y entidades financieras. | Teléfono: 55 53 400 999Correo: asesoria@condusef.gob.mx Conciliación vía remota a través del Registro Único de Trámites (RUT).Formulario de contacto en línea. | Interviene si la entidad financiera no resuelve tu queja o si no estás de acuerdo con la resolución. |

| PROFECO | Autoridad de defensa en servicios comerciales.Recibe quejas y resuelve conflictos entre usuarios y proveedores de bienes y servicios de consumo. | Acudir en persona a la Oficina de Defensa del Consumidor (ODECO) más cercana a tu domicilio con el Formato de Recepción de Quejas.Reportar en línea a través de Concilianet (solo proveedores en convenio).Correo electrónico: Establecimientos comerciales denunciasprofeco@profeco.gob.mxPublicidad engañosa denunciapublicitaria@profeco.gob.mxTelecomunicaciones denuncias.telecom@profeco.gob.mxTeléfono: 55 5568 8722 | Interviene si el negocio o proveedor de servicios no resuelve tu queja o si no estás de acuerdo con la resolución. |

| Policía cibernética | Atiende reportes y denuncias detectadas en la red pública de internet y redes sociales. | Teléfono: 55 5242 5100 ext. 5086Correo: policia.cibernetica@ssc.cdmx.gob.mxRedes sociales: @UCS_GCDMX o @SSCDMX | Investiga y recopila evidencias del fraude para canalizar a la Fiscalía o Ministerio Público. |

| Fiscalía General de Justicia | Investiga y sanciona fraudes financieros. | Teléfono: 55 5200 9000Correo: gestion_fiscal@fgjcdmx.gob.mxDenuncia en línea: https://denunciadigital.cdmx.gob.mx/ | Asesoría legal y denuncias ante el Ministerio Público. |

| Guardia Nacional | Recibe reportes de fraudes financieros y da orientación a los usuarios. | Teléfono: 088Correo: guardia.nacional@sspc.gob.mx o cnac@gn.gob.mx Redes sociales: @GN_MEXICO_ | Brinda asesoría para denunciar ante el Ministerio Público y promueve medidas de seguridad cibernéticas. |

Saber dónde denunciar fraudes financieros y actuar rápido es clave para mitigar las pérdidas y tener mejores oportunidades de recuperar tu dinero.

¿Cómo reportar mi tarjeta BanCoppel por robo o extravío?

Si eres cliente BanCoppel y te robaron o perdiste tu tarjeta, sigue estas instrucciones para proteger tu dinero.

Toma el control de tu seguridad bancaria digital

En la era digital, la seguridad de tu cuenta bancaria es fundamental para proteger tu patrimonio. Cada acción, desde no compartir tu CVV y evitar el Wi-Fi público hasta activar la doble autenticación y monitorear constantemente de tus estados de cuenta, construye la protección de tus finanzas. Al conocer los fraudes, saber cómo detectarlos y dónde denunciar, tomas el control. ¡La prevención es siempre la inversión más inteligente para tu tranquilidad financiera!

Preguntas frecuentes sobre seguridad bancaria

Aquí respondemos dudas adicionales para que fortalezcas la protección de tus finanzas.

¿Qué es la CLABE y cuál es la diferencia con el número de tarjeta?

La CLABE (Clave Bancaria Estandarizada) es un número único e irrepetible de 18 dígitos asignado a tu cuenta que sirve para realizar transferencias entre distintos bancos de forma segura. Puedes encontrar tu CLABE en tu estado de cuenta o en la app de tu banco.

El número de tarjeta son los 16 dígitos impresos en el plástico y puedes encontrarlos al frente o al reverso del mismo. Hay algunos bancos que, por seguridad, te permiten ver este número solamente a través de tu cuenta digital (app o sitio web). Sirve para hacer compras en línea y normalmente debes ingresarlo junto con el CVV o CVC y la fecha de vencimiento de tu tarjeta.

¿Cómo afecta un fraude financiero a mi historial crediticio?

Si un estafador saca un crédito o realiza compras con tu tarjeta y no se pagan estas deudas ni se reportan, generarán un registro negativo en tu historial. Por ello, es importante que, además de revisar tus movimientos bancarios, también solicites tu Reporte Especial de Buró de Crédito para confirmar que todo esté en orden.

¿Cómo activo la doble autenticación (2FA)?

Puedes activar la doble autenticación (2FA) de tu correo o cuentas privadas de otras apps, redes sociales o servicios desde la configuración de seguridad, eligiendo recibir un código temporal vía SMS o correo electrónico.

¿Qué es una red privada virtual (VPN)?

Es un servicio de seguridad en línea que crea una conexión segura y cifrada en internet. Encripta tus datos y oculta tu dirección IP para evitar que rastreen tu ubicación, así como proteger tu actividad en línea y datos confidenciales.

Calculadoras interactivas

Calculadoras interactivas

Videos y cápsulas

Videos y cápsulas

Materiales descargables

Materiales descargables

Educa tu cartera

Educa tu cartera

Consejos para tu bolsillo

Consejos para tu bolsillo

Infografías

Infografías

Glosario de finanzas personales

Glosario de finanzas personales